隨著11月5日美國大選的臨近,市場密切關註大選對貿易和財政政策的潛在影響。

10月28日,德意誌銀行分析師Henry Allen透過分析歷史上大選前後的市場情況,提出了四個關於美國大選交易的教訓。

分析認為,2016年川普意外當選後的市場表現不會重演,美股或因有爭議的選舉結果面臨挑戰,而如果新總統無法控制兩院中任何一院,將影響未來議程的實作。此外,民調的誤差存在聯動效應,並不一定準確。

2016年川普勝選是「意外」,過度依賴當年市場策略存在風險

德銀認為,2016年市場反應強烈的一個原因是川普勝選帶來了重大沖擊。當時,FiveThirtyEight的最終民調預測他只有28%的勝選機會,威斯康辛州、密西根州和賓夕法尼亞州等中西部戰場州的州民意調查幾乎都指向希拉蕊,然而最終,川普意外獲勝。

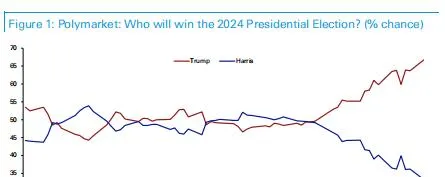

相比之下,2024年的情況有所不同,目前FiveThirtyEight的預測顯示川普有54%的獲勝機會,RealClearPolitics提供的投註市場平均值也顯示,川普贏得大選的機率已達61%。

分析指出,因此,盡管市場對2016年的反應和結果非常關註,但當時的市場反應不過是對意外結果的回應。而鑒於普遍存在的不確定性,今年市場對選舉結果會有一些反應,但不會像當年一樣「強烈」。

歷史上有爭議的選舉結果會延長不確定性,美股將面臨挑戰

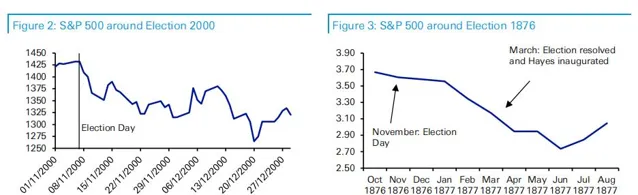

德銀指出,在2000年和1876年選舉日後的選舉結果在很長一段時間內仍存疑,這兩次選舉的獲勝者在選舉日後一個多月都未能確定。但如今,這種情況只需要以微弱優勢贏得決定性州即可。

2000年,布希以微小的0.009%的優勢獲勝。在不確定性中,標普500指數在次日(11月8日)下跌了1.6%,隨後在周四和周五分別進一步下跌了0.7%和2.4%。同時,2000年11月也是標普500指數當年表現最差的月份,從月初到月末下跌了8%。

1876年的爭議則更大,選舉日後的數月內仍未確定獲勝者。有20張選舉票存在疑問,國會最終成立了一個由15名成員組成的選舉委員會來解決選舉問題。與2000年大選一樣,隨著選舉爭議的持續,股票市場也出現了下跌。

不過,德銀也指出,很難確定這是否是因為有爭議的選舉,因為1876年的選舉正好發生在所謂的「1873-79年長期蕭條時期」期間,但這些先例值得引起註意。

如果新總統無法控制兩院中任何一院,將影響議程的實作

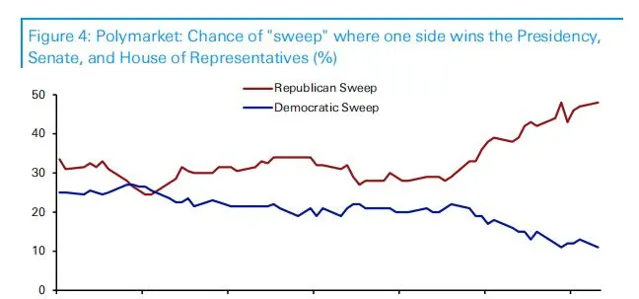

自柯林頓以來,每一位新總統的任期都是從他們的政黨控制國會兩院開始的,通常他們會在任期中途失去控制權,但在開始時,他們一直擁有控制權,因此有能力實施他們的立法議程。

這也是圍繞財政政策的一個關鍵問題,包括支出法案(沒有的話可能會導致政府停擺),或者提高債務上限,都需要立法。任命內閣成員、最高法院法官和美聯準行長也需要參議院多數票的批準。

分析師還指出,在分裂政府的情況下,這賦予了另一個政黨對重要政策領域的否決權,可能阻止總統實施立法計劃,也增加了在債務上限等領域發生爭鬥的可能性。

在預測市場中,分裂政府已被認為是具有合理性的可能事件。在Polymarket博彩網站上,兩種「橫掃」情景中,一方贏得總統、參議院和眾議院目前的總機率大約是60%。也就是說,預測市場認為統一政府的可能性很大,但也絕非必然。

民調誤差存在聯動

德銀指出,最近的選舉表明,民調誤差通常是相互關聯的,因此如果在一個搖擺州低估了一方,同樣的誤差也可能發生在其他州以及國會的爭奪中。

2016年,在川普以微弱優勢獲勝的中西部搖擺州,民調低估了川普的勝率,同樣的情況也發生在了賓夕法尼亞州、密西根州和威斯康辛州。參議院也是如此,當年共和黨的表現超出了預期,最終以52-48的多數票獲勝。

2020年,民調同樣低估了川普和共和黨,盡管那些差距還不足以讓川普獲勝。在眾議院中,由於民主黨的表現低於預期,僅贏得了222個席位。因此,再次出現了民調誤差,一方在多個領域的表現都超出了預期。

本文來自華爾街見聞,歡迎下載APP檢視更多