出品 | 子彈財經

作者 | 立莉

編輯 | 蛋總

美編 | 倩倩

稽核 | 頌文

傳聞終於落地,近日,官方訊息稱北京銀行首任董事長閆冰竹已在2023年被查處。

閆冰竹曾掌舵北京銀行21年,目前已退休7年。一代銀行業名將,最終落得如此結局,著實令業界惋惜。

在中國的銀行系統中,北京銀行屬於城商行,但其資產規模如今已逾3.5萬億元,超過多家股份行;在城商行中,北京銀行已穩坐「一哥」位置多年。

但近年來,北京銀行面臨內外多重挑戰。2022年營收和凈利已經被江蘇銀行反超,同期上市的寧波銀行和南京銀行發展勢頭迅猛。在激烈的競爭中,北京銀行多項指標有落伍之勢,「城商行一哥」陷入失速煩惱。

1、閆冰竹被查處,首任董事長「黯然落幕」

退休7年後,閆冰竹被查的訊息被正式通報。

3月1日,北京市人民政府官網釋出紀委工作報告。報告提及,2023年市、區兩級紀委監委立案局處級「一把手」151人。嚴肅查處閆冰竹等市管正局級領導幹部嚴重違紀違法案件。北京市紀委在報告中表示,2024年將持續發力、縱深推進反腐敗鬥爭,堅決鏟除腐敗滋生的土壤和條件。

這是北京銀行原董事長閆冰竹首次被官方證實查處。

事實上,閆冰竹失聯被查的傳聞在業內流傳近一年。而上述報告是事關2023年著力查處重點領域、重點行業影響大的典型案件,這意味著閆冰竹已在去年被查處。

閆冰竹在金融圈從業近40年。公開資料顯示,閆冰竹出生於1953年,西南財經大學經濟學碩士,廈門大學工商管理碩士,高級經濟師。曾任中國工商銀行北京分行分理處主任、營業部總經理、分行總稽核等。

1996年,時任工商銀行北京分行總稽核的閆冰竹參與籌建北京城市合作銀行,1998年出任該行首任行長。2002年,閆冰竹成為該行首任董事長,直到2017年2月辭任。

在他的任期內,北京銀行搭乘著時代發展的列車而迅速壯大,其資產規模領先於國內其他城商行,甚至超過多家股份制商業銀行。

回顧1996年1月,北京銀行的前身「北京城市合作銀行」正式掛牌成立,由北京市90家城市信用社組建而成。2004年,北京市商業銀行更名為「北京銀行」。

2007年,北京銀行成功登陸上海證券交易所,創造了股權清理最難、上市行程最快、融資效率最高、凍結資金最多等多項記錄。

在閆冰竹掌舵北京銀行長達21年的時間裏,北京銀行完成商業銀行轉型、引資、上市等舉措,一躍成為國內資產規模最大的城商行,並躋身全球百強銀行之列。

而如今是非成敗轉頭空。一代銀行業名將黯然落幕,著實令業界惋惜。

2、六年兩換掌門人

長期以來,管理層穩定是北京銀行的特點之一,其董事長、行長等均有較長時間的任職。但自2017年2月閆冰竹卸任後至今,北京銀行一把手的變動相對頻繁。

2017年2月,張東寧被選舉為北京銀行董事長。張東寧是一名擁有豐富經驗的金融「老兵」,其職業生涯大部份時間在北京銀行度過,是從北京銀行內部提拔起來的幹部,也是北京銀行發展歷程的見證者、親歷者、推動者。

資料顯示,張東寧於1996年北京銀行成立之初加入該行,歷任人力資源總監、上海分行行長,北京銀行黨委副書記、副行長、行長。2017年12月起擔任北京銀行黨委書記、董事長,直到2022年3月卸任。

張東寧擔任董事長的五年間,北京銀行年度營收增長至600多億元,凈利潤增長至200多億元。他著力推進零售轉型,使零售利潤貢獻占比在五年間實作了大幅提升。

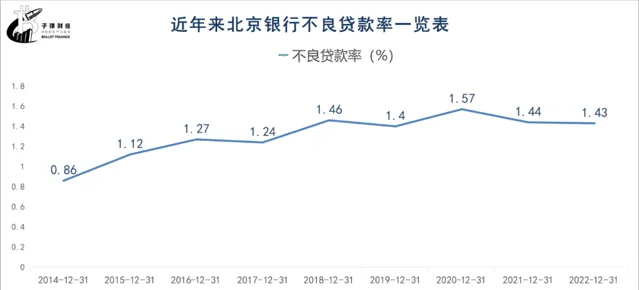

但「界面新聞·子彈財經」註意到,這五年來,北京銀行的不良貸款率呈波動上升趨勢,從2017年至2021年分別為1.24%、1.46%、1.41%、1.57%及1.44%,在一眾城商行中居高不下。

2022年3月,北京銀行的「指揮棒」交給曾在多家重點機構任職的「監管老兵」霍學文。

履歷顯示,霍學文生於1965年,曾任南開大學經濟學院教師、副教授,國務院證券委員會辦公室幹事、助理調研員,中國證監會政策研究室國際調研處副處長、處長,國際合作部國際合作處處長,原北京市委金融工委副書記,北京市國資委黨委委員、副主任,北京市發展和改革委員會黨組成員、副主任兼北京市金融辦主任,北京市地方金融監督管理局(北京市金融工作局)黨組書記、局長。

從金融監管的「裁判員」到金融機構的「運動員」,霍學文如何將豐富的監管經驗套用於機構營運之中,業界對此充滿期待。

霍學文掌舵北京銀行後,高管隊伍再次回歸「一正四副」格局。北京銀行高級管理層目前現任四名副行長分別為魏德勇、王健、韓旭和戴煒;魏德勇(荷蘭籍)和王健分別於2013年、2017年出任副行長。韓旭、戴煒二人均為2023年任命。

3、「城商行一哥」的失速難題

在A股上市的17家城商行中,北京銀行資產規模超過3.5萬億,穩坐老大位置多年。

跟隨其後的分別是江蘇銀行、上海銀行、寧波銀行和南京銀行,近年來,這幾家銀行與北京銀行的差距在逐漸縮小。

尤其是在2022年,北京銀行的營收及凈利潤被江蘇銀行反超。2022年,北京銀行營收662.76億元,歸母凈利潤247.6億元。江蘇銀行則以營收705.7億,歸母凈利潤253.86億元的業績排名第一。

從各家披露的2023年三季度業績數據來看,江蘇銀行實作營收和凈利潤分別為586.78億元及256.54億元,這兩項指標分別以9.15%、25.21%的同比增速遠超北京銀行。

與同期上市的寧波銀行、南京銀行相比,北京銀行在營收、凈利潤等核心數據方面領先優勢越來越小。

北京銀行歷年財報數據顯示,2012年-2022年,這十年間,歸母凈利潤從116.75億元增長至247.6億元。

在這十年間,北京銀行的營收從278.17億元增長至662.76億元,然而營收增速卻從34.2%下滑至0。尤其是從2019年-2022年,北京銀行的營收增速分別為13.77%、1.85%、3.07%、0,呈現出「三連降」的趨勢。

北京銀行最新釋出的2023年第三季度財報顯示,截至9月末,北京銀行總資產3.67萬億元,較年初增長8.4%;貸款總額1.99萬億元,較年初增長14.38%;存款總額2.07萬億元,較年初增長8.2%。2023年前三季度,實作歸母凈利潤202.33億元,同比增長4.5%。

盡管資產、歸母凈利潤和貸款總額均在上漲,但是北京銀行的營收仍在下滑。 2023年1-9月,北京銀行實作營業收入497.39億元,同比下降3.21%,主要受貸款重定價和LPR下調等因素影響;其中凈利息收入和中收同比分別下降3.8%和41.6%。(編者按:「中收」是指中間業務收入,即商業銀行為客戶辦理收付及其他委托代理事項、提供各種金融服務的業務。)

平安證券方面曾在研報中表示:「由於目前行業依然面臨資產端定價下行、有效需求不足等情況的影響,公司收入端仍會面臨一定壓力,不過北京銀行近年來在零售領域轉型腳步不斷加快,隨著後續組織架構的最佳化,改革紅利的釋放有望為營收帶來新的增長點。」

北京銀行在2023年三季報中表示,將零售業務作為穿越周期的「壓艙石」和蝶變升級的「動力源」,堅持前瞻布局、系統謀劃、整體推進零售轉型。在2023年三季報業績釋出會上,霍學文表示,該行已完成零售條線組織架構調整。

2023年三季報數據顯示,北京銀行資產管理規模(AUM)同比增長超過594億元,增幅6.2%,余額達到1.02萬億元,零售客戶突破2800萬戶。

不過,截至2022年末,北京銀行公司貸款占比高達64.40%,個人貸款僅為35.60%,相應零售銀行業務營業收入占比僅為34.1%。單從貢獻來看,零售業務還有進一步挖掘的空間。

今年3月初,北京銀行在董事會上透過【關於最佳化調整總行有關部門設定的議案】。透過此次組織架構調整,北京銀行形成零售條線「一個統籌部門」(零售銀行部)+「四大利潤中心」(財富平台部、私人銀行部、個人信貸部、信用卡中心)的組織架構,為CPCT(Customer客戶-Product產品-Channel渠道-Team隊伍)一體化經營奠定組織保障。

綜合來看,北京銀行仍在失速困境中積極探尋破局之道。在組織結構大調整後,零售業務是否能成為升級的「動力源」,回到發展的快車道上?「界面新聞·子彈財經」將持續關註。

*文中題圖來自:界面新聞圖庫。