每經編輯:葉峰

近期,中央經濟工作會議明確了以下三大發展主線,從科技創新、擴大內需、高水平對外開放方面,均提及醫藥板塊。主線一:以科技創新引領現代化產業體系建設。會議指出,「打造生物制造等若幹戰略性新興產業,開辟生命科學等未來產業新賽道」。主線二:著力擴大國內需求。會議強調,「培育壯大新型消費,大力發展健康消費等新的消費增長點」。主線三:擴大高水平對外開放。會議指出,「放寬醫療等服務業市場準入。」

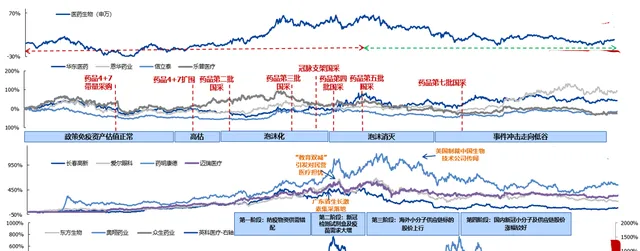

醫藥板塊是A股長期走勢較為穩健的板塊之一,近20年在31個申萬一級行業中收益率位居第五。2010年以來醫藥行業經歷了兩輪較為完整的牛市行情,具體到二級板塊來看,每一輪牛市行情由於驅動和催化因素的不同,引領板塊向上的動能亦有不同,但政策對於行業影響始終貫穿。國內醫藥政策調整概括來講是醫藥、醫療、醫保等醫藥衛生體制基本秩序的構建及改革。

以2009年為分界點,在此之前,行業處於秩序構建和政策探索試點期,醫藥行業尚不發達,行情也以大盤拉動為主;在進入秩序改革期後,醫藥行業發展邁入新階段。

但近五年看來,除了集采/醫保政策外,新冠疫情也成為了較大的影響因素。以史為鑒,在行情演繹中,政策變化會在一定時間範圍內影響和擾動市場。但中長期維度來看,醫藥行業創新驅動、人口老齡化和消費升級的邏輯長期貫穿,政策也會促進企業在格局最佳化、動能切換中迎來更好地高質素發展。展望2024年,無論影響較大的階段或已過去,醫藥生物行業處於基本面底部、估值底部、集采/醫保政策底部、創新爆發底部。

醫藥生物板塊中期受政策影響較大,長期為強剛需行業

資料來源:wind,國泰基金

集采/醫保政策底部

集中帶量采購涉及的醫藥領域較為廣闊,涵蓋仿制藥、高值耗材、生物制品、中成藥等領域,創新藥也要面臨醫保談判議價的壓力,醫藥中遊的藥品、器械生產商普遍利潤承壓。此外,輔助用藥、藥占比、零加成等政策也會影響擠壓下遊醫療終端用藥需求。不直接承受政策壓力有上遊的制藥裝備、CXO等領域。

隨著可集采品種的減少和集采規則的溫和,醫藥行業內部衍生出政策集采為代表的藥品調整也進入了尾聲。近期高值耗材集采規則更加完善,企業中選率高,產品需求量大,且整體降價振幅溫和。11月30日,國家組織高值醫用耗材聯合采購辦公室釋出【國家組織人工晶體類及運動醫學類醫用耗材集中帶量采購擬中選結果公示】。集采內容涉及運動醫學類耗材,標誌著中國基本實作骨科耗材集采全覆蓋。

近期集采降價振幅偏溫和

資料來源:wind,東海證券研究所

除了影響深遠的集采,醫療反腐在近期也成為了一個影響較大的政策因子。但國家衛健委提出不得隨意打擊正規學術會議後。

疫情影響下的熱點輪動進入尾聲

2023年是疫後復蘇的第一年,也是十四五醫藥產業規劃的攻堅年、政策加速落地年。公共衛生環境因素基本出清,院內診療和消費醫療受到的限制逐步解除。2020年以來,新冠疫情的全球蔓延導致醫院擇期治療減少,一些治療被推遲,女性健康、眼科、放射科等產品銷售受到一定沖擊,但抗病毒類、維生素類、新冠疫苗需求快速增加。此外由於海外疫情蔓延超出預期,導致醫療器材及耗材的產品出口需求持續攀升,醫療器械產品出口表現整體改善。疫情對醫藥板塊裏面的細分行業產生的影響較為不同,產生的問題有高基數影響、新冠產品資產減值、壓制治療需求等,但不管是業績高基數問題還是診療流量修復問題,對醫藥板塊投資影響較大的階段也已經過去,疫情影響也已經逐步進入尾聲。

2018年以來新冠疫情影響回顧 & 醫藥生物板塊及相關代表公司漲跌幅走勢

資料來源:wind,公司公告,中國政府網,天津市醫藥采購中心,江蘇省醫療保障局,北京市人民政府,中華人民共和國教育部,國家藥品監督管理局藥品審評中心,觀察者網,國盛證券研究所

風險提示:個股僅供行業觀點說明非個股推薦

創新大單品待爆發

創新爆發底部:創新是醫藥領域成長的原動力,近年來中國創新藥在政策鼓勵下在數量、質素上均實作了跨越。隨著仿創轉型蛻變,行業逐步進入創新增長主導階段。創新出海進入全新階段(license out專案與金額增加、FDA批準國產創新藥上市、已上市創新藥銷售創新高),同時疊加研發端在疾病領域(GLP-1等)與新技術平台(ADC等)的不斷突破。臨床數據讀出、醫保談判、潛在的海外授權等都有望催化創新藥板塊的行情。(在研大品類詳見2.4)

隨著老齡化行程不斷加深,老年性相關疾病的發病率不斷攀升,對應腫瘤等診療需求也持續擴大,從需求端支撐了創新藥/器械以及消費醫療的發展。根據民政部釋出的「2022年民政事業發展統計公報」數據,截至去年底,中國60周歲以上老年人口已經超過28004萬人,占總人口的19.8%。隨著老齡化行程不斷加深,老年性相關疾病的發病率不斷攀升,根據日本經驗,65歲以上人口的人均醫療費用是15至44歲人口的六倍。所以對應腫瘤等診療需求也持續擴大,從需求端支撐了創新藥/器械以及消費醫療的發展。如眼病中,老年性白內障手術需求促進眼科服務和人工晶體市場增長;老年人因免疫力下降更易得RSV、帶狀皰疹帶來RSV疫苗、帶皰疫苗的需求;代謝疾病高發帶來的降糖、降脂、降壓及新一代改善型品種的需求;衰老高度相關的阿爾茨海默病藥物治療需求;包括一些能延緩衰老的「類保健」藥品也會迎來需求的激增。

基本面和估值底部

今年以來板塊整體承壓,指數處於估值底部+基本面底部。2023年前三季度營業收入同比增長5.79%,歸屬上市公司股東的凈利潤同比下降1.96%,扣非歸母凈利潤同比下降2.32%。由於新冠防治需求減少、出口轉弱、行業競爭加劇、原材料價格變動等因素影響,醫藥生物板塊2023前三季度整體業績增長承壓,但高基數影響逐步減退。

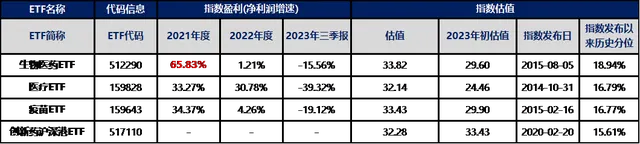

估值方面,比較主要醫藥類指數的估值時間序列,並構造PE分位數指標,PE分位數越低,代表指數的相對估值越低,發現當前醫藥行業市場底部特征較為明顯。

國泰基金ETF產品-基本面和市場表現

資料來源:wind

醫藥板塊政策預期和業績低點或已過,2024年有望迎來業績和政策面雙重改善。低基數環境下,營收利潤增長的復蘇和創新管線的逐步兌現,有望帶來醫藥板塊的系統性景氣度改善。

醫藥行業盈利變化情況

資料來源:wind資訊,興業證券(剔除同口徑非經常損益變動較大的公司以及新股,同時剔除部份經營存在異常波動的公司,剔除新冠業務基數較大公司)

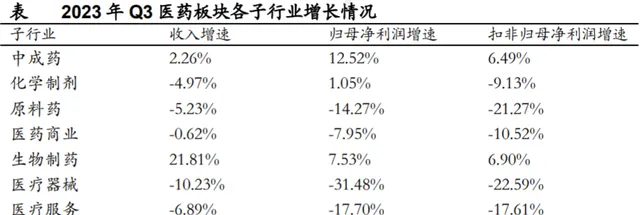

細分板塊業績來看生物制藥的業績韌性較強。2023年第三季度醫藥板塊各子行業(按申萬三級行業分類)的表現,收入增速為生物制藥>中成藥>醫藥商業>化學制劑>原料藥>醫療服務>醫療器械;扣非歸母凈利潤增速為:生物制藥>中成藥>化學制劑>醫藥商業>醫療服務>原料藥>醫療器械。

2023年三季度醫藥板塊各個行業增長的情況

資料來源:wind資訊,興業證券(剔除同口徑非經常損益變動較大的公司以及新股,同時剔除部份經營存在異常波動的公司,剔除新冠業務基數較大公司)

醫藥板塊如何布局?

1、生物醫藥ETF(512290):生物創新藥+CXO+血制品+疫苗+檢測

生物醫藥ETF(512290)的標的指數為中證生物醫藥指數(930726.CSI),醫藥行業中藥品可分為中藥、化學藥和生物藥三大類,生物藥是前途較優的細分子行業。指數將提供細胞醫療、基因測序、血液制品、生物技術藥物、疫苗、體外診斷等產品和服務的上市公司納入中證生物醫藥行業。

與傳統化學藥相比,生物藥無需透過肝腎代謝,具備毒副作用小,治療效果優異的優勢,但是,生物藥由於對環境敏感,且理化性質復雜,因此藥物的研發和大規模制備也遠比化學藥復雜,技術壁壘較高。隨著生物醫療技術的顯著發展,以及在龐大的市場需求和政策利好推動下,生物藥具有廣闊的發展前景。當前指數估值水平較低,投資價值較高。

2、醫療ETF(159828):醫療器械+醫療服務

醫藥行業可分為醫療服務,醫療器械、生物藥等七個子類別,醫療指數主要包含醫療服務和醫療器械這兩個前途較優的細分子行業。

在醫療資源進一步下沈的行業背景以及政府對於國產器械的大力扶持趨勢下,醫療器材行業有望保持高景氣。常規需求方面,國家衛健委釋出推薦性衛生行業標準【縣級綜合醫院器材配置標準】,自2024年1月1日起施行,規定了縣級綜合醫院萬元及以上器材配置的基本原則,針對呼吸機、CRRT等269種基本器材品目做出了最低標準,2024年起將逐步加大基層醫療器材配置,帶來醫療器材需求的快速釋放。

3、創新藥滬深港ETF(517110):A+H股創新藥龍頭

中證滬港深創新藥產業指數選取主營業務涉及創新藥研發、生產等環節的上市公司作為待選樣本,包括但不限於研發投入強度高的公司、有創新藥品在海外或國內上市的公司以及處於創新藥研發產業鏈的公司。

2016年至今,國內創新藥行業迎來了飛速發展,背後的邏輯在於國家出台眾多加快創新藥審評審批政策,目的是快速滿足國內急需,但在具體政策落實後,行業出現同質化競爭激烈的情況,因此CDE在2021年7月出台了以臨床價值為導向的抗腫瘤藥物臨床研發指導原則(征求意見稿)以及在2022年6月出台了【單臂臨床試驗用於支持抗腫瘤藥上市申請的適用性技術指導原則(征求意見稿)】,2份檔均顯示CDE對新藥研發標準提出了更高的要求。

當下,國內創新藥行業蓬勃發展,大病種新突破、國際化新進展等值得重點關註。後續真正有產品力的產品海外落地或為創新藥帶來估值提升的機會。當前國內創新藥行業正處於蓬勃發展階段,從投資角度和行業本身發展角度來看當前均有多個積極因素顯現,疊加海內外創新藥領域大病種(ADC、GLP-1減重、阿爾茲海默癥AD、NASH、脫發、乙肝、自免疾病、皰疹等)新突破、國際化新進展等行業積極因素當前創新藥行業投資價值較為凸顯。

4、疫苗ETF(159643):疫苗+生物制品+CXO

疫苗市場作為醫藥市場中最重要的細分市場之一,受到了各國的重視以及資本的追捧,同時隨著新冠疫情的發生使得疫苗的概念變得更加的普及以及容易接受。國證疫苗生科指數由業務涉及生物科技產業的50家A股上市公司組成,反映A股市場的生物科技產業中優質上市公司的整體表現。

數據顯示,2021年中國疫苗行業市場規模為761億元,未來隨著疫苗開發的持續創新和對疫苗接種認識的不斷提升,預計到2030年,中國疫苗行業市場規模達2,157億元。中國大部份二類苗滲透率較國外仍有較大提升潛力。中國市場中如HPV疫苗、四價流感疫苗、13價肺炎結合疫苗等滲透率仍然處於較低位置,這些品種在全球銷售額排名前10,相較於已開發國家的接種水平來看,中國重點疫苗仍有較大發展空間。

註:市場觀點隨市場環境變化而變動,不構成任何投資建議或承諾。文中提及個股僅供參考,不構成股票推薦,也不構成對基金業績的預測和保證。如需購買相關基金產品,請選擇與風險等級相匹配的產品。基金有風險,投資需謹慎。

每日經濟新聞