每經記者:王晶 每經編輯:文多

近年來,儲存市場在終端需求不振、產業鏈高庫存等不利因素下步入下行周期,包括儲存原廠在內的產業鏈企業都遭遇重創,最終三星、SK海力士、美光科技、威騰電子和鎧俠等廠商紛紛宣布減少產能,並降低關於儲存業務的資本性支出。不約而同的減產計劃,促使儲存周期提前進入復蘇階段。

「去年三、四季度是儲存大廠限制供應所帶動的漲價,但現在的漲價,主要是因為新需求增加所帶動的,接下來延續漲價沒有懸念。」大為創芯銷售總監徐誌文近日線上上對【每日經濟新聞】記者分析說。

進入2023年,除傳統手機、PC和伺服器市場外,ChatGPT開啟的AI大模型浪潮、汽車智能化浪潮帶來更多商業機會,這些套用場景對數據儲存的容量、效率、流動性和安全性等方面提出了更高的需求。面對新局面,徐誌文認為:「目前儲存市場的漲價振幅在20%左右,更高容量的儲存產品預計今年還會漲價,這些高容量產品受益於AI的帶動。」

儲存芯片是全球芯片市場的重要支柱,約占全球半導體市場的1/4至1/3。儲存芯片可以簡單地分為快閃記憶體和記憶體,其中,快閃記憶體主要有NAND Flash、NOR Flash,記憶體主要為DRAM。

對於2024年全年,深圳市快閃記憶體市場資訊有限公司總經理邰煒在近日舉辦的CFMS|MemoryS 2024峰會上預測:「今年儲存市場開始重新回到正軌,儲存價格呈平穩上升的趨勢,再加上先進技術以及新興市場的套用,儲存行業正在從‘價格’走入‘價值’周期,我們預計今年市場規模將同比提升42%以上。其中,NAND FLASH將超過8000億GB(儲存數據容量大小單位)當量,相比去年增長20%,而DRAM預計增長達15%,有望達到2370億GB當量。」

鎧俠首席技術執行官柳茂知在會上發表演講 圖片來源:每經記者 王晶 攝

儲存市場「供銷兩旺」原廠業績好轉

當前,全球儲存市場絕大部份份額由國外廠商占有,呈現寡頭壟斷格局,行業集中度較高。Statista數據顯示,截至2022第三季度,全球DRAM市場幾乎由三星、SK海力士和美光科技壟斷,份額分別為41%、29%和26%;而全球NAND flash市場則由三星、鎧俠和海力士壟斷,2022第三季度市場份額分別為31.4%、20.6%和13.0%。這些大廠向包括蘋果等在內的終端企業提供記憶體芯片等眾多零部件,對行業影響深刻。

2022年及2023年上半年,由於手機、筆記電腦等出貨量下滑,儲存芯片進入下行周期。據世界半導體貿易統計組織數據,2022年儲存芯片市場規模約為1344.1億美元,同比下滑12.6%。Gartner報告顯示,2023年全球記憶體市場規模下降了37%,成為半導體市場中下降最大的細分領域。

今年1月底,A股儲存企業江波龍(SZ301308,股價96.69元,市值399.2億元)的2023年度業績預告稱,2023年營業收入預計為100億—105億元;歸母凈利潤為虧損8億—8.6億元。「公司所在的儲存行業,受到終端消費需求萎靡以及相關不利宏觀因素的影響,2023年1—9月行業下行趨勢加劇。」江波龍在公告中解釋稱。

公開資料顯示,江波龍的產品包括嵌入式儲存、固態硬碟、移動儲存和記憶體條四大產品線。

國際儲存大廠的日子也不好過。2023年前三季度基本上延續了2022年以來的行業下行趨勢,相關公開數據顯示,三星、SK海力士、美光科技等廠商業績均出現明顯虧損。

不過,從2023年第三季度尾聲開始,國際儲存原廠采取的減產、削減資本開支等措施開始收到明顯效果,同時疊加終端消費需求回升——特別是手機、個人電腦等主要儲存套用市場的逐步回暖,儲存行業開始走出下行周期。

CFM快閃記憶體市場數據顯示,2023年四季度NAND Flash現貨市場綜合價格指數上揚超30%,DRAM現貨市場綜合價格指數上升超15%。2024年第一季度,儲存行業「淡季不淡」,TrendForce集邦咨詢稱,NAND Flash合約價平均漲幅已高達25%。

漲價潮令上遊儲存大廠業績加速回暖。據三星電子公布的2023年第四季度(截至2023年12月31日)業績顯示,報告期內公司實作營收67.78萬億韓元,環比增長0.6%,同比下降3.8%。其中,儲存業務營收15.71萬億韓元,同比增長29%。

據報道,在3月20日舉行的年度股東大會上,三星稱,預計2024年旗下儲存半導體部門銷售額有望恢復至2022年的水平,同時還定下了更高的目標——要在兩到三年內,重新奪回全球芯片市場第一的位置。

而美國儲存芯片公司美光科技則實作扭虧為盈。公司截至2月29日的2024財年第二財季業績顯示,報告期內,美光科技實作營收58.24億美元,同比增長57.7%,增速遠超第一財季的15.6%,高於分析師預期的53.5億美元,調整後營運收益2.04億美元。公司第二財季調整後的毛利潤率為20%。

據報道,美光科技行政總裁Sanjay Mehrotra在電話會議上表示:「面對AI給半導體行業帶來的多年機遇,我相信美光科技將是最大的受益者之一。」據悉,HBM(高頻寬記憶體,一種新興的DRAM解決方案)技術作為美光科技的創收新引擎,與輝達新款AI GPU全面繫結。

除此之外,從SK海力士、鎧俠及威騰電子釋出的最新一季財報中也可以看出,各大廠商虧損振幅均有所收窄。

對於今年儲存市場的發展,江波龍高級副總裁、COO(營運總監)王景陽用「供銷兩旺」四個字進行了概括。他近日線上下對包括【每日經濟新聞】在內的媒體記者表示:「行業對今年二季度儲存漲價的預期是存在的,但大振幅漲價也存在一些不好的地方——會抑制需求,所以到了一定階段,(漲價)會稍微平緩一點。我們判斷今年上半年可能在價錢方面還是漲幅高一點,但下半年慢慢會平穩一些,整體來看,全年需求量跟去年相比確實有增加。」

在儲存的技術演進方面,邰煒認為:「2023年各企業紛紛推出200層以上堆疊的NAND Flash產品,今年更是朝300層推進,快閃記憶體產品的容量將進一步的提高;而鍵合技術開始逐步進入主流,讓儲存芯片設計實作更多的特效,從而有效地激發儲存潛能;DRAM技術也在快速發展,1b(10—12納米制程工藝)的DRAM產品將成為當下主流技術,在未來兩年也將推出下一代技術。隨著更多產品對儲存的容量要求越來越大,我們預計今年QLC(四層式儲存單元)的套用將開始加速,除了在傳統的固態硬碟產品上,其他的套用領域也將開始得到全面的擴充套件。」

圖片來源:視覺中國

AI對儲存套用市場提出新要求

從套用市場看,手機、PC是人們熟知的儲存套用市場,但AI技術對上述套用市場也提出了新的儲存要求。

據悉,生成式AI模型——如LLaMA模型,對記憶體的要求很高。例如,70億參數的LLaMA模型FP16版本大小約為14GB,而現有的流動通訊器材記憶體通常不到10GB。vivo副總裁、OS產品副總裁周圍也曾坦言,大模型大面積套用的時候,遇到的問題非常多。「1B(10億個)參數的大模型會占記憶體1GB,7B則占4GB,13B則占用超過7GB,而高端手機的記憶體是12GB、16GB。所以,還是挺有挑戰的。」

王景陽透露,近期公司已經感受到客戶對大容量儲存產品的需求逐步提升。近年來,「大記憶體」智能電話已成為新趨勢之一,尤其是越來越多的中高端安卓手機開始搭載12GB/16GB的LPDDR(低功耗雙倍數據速率)記憶體,也不乏一些手機廠商已淘汰8GB記憶體,並推出16GB+1TB的超大記憶體方案。

峰會上,三星半導體表示,為滿足日漸增長的端側AI需求,實作大語言模型的端側執行,公司計劃提升UFS(通用快閃記憶體儲存)介面速度,並正在研發一款使用UFS 4.0技術的新產品,將通道數量從目前的2路提升到4路。

「我們的目標是盡快將UFS產品的順序讀取效能提高一倍,為此我們正準備在2025年大規模生產一款將兩個UFS控制器封裝在一起的4通道的UFS產品,三星計劃在今年夏天交付第一個工作樣品。」三星電子執行副總裁兼解決方案產品工程師團隊負責人吳和錫在會上說道。

手機之外,AI PC(人工智能個人電腦)也可能成為PC產業發展新動力。Canalys最新預測數據顯示,2024年,全球AI PC出貨量將達到4800萬台,占PC總出貨量的18%。但這僅是市場轉型的開始,預計到2025年,AI PC出貨量將超過1億台,占PC總出貨量的40%。到2028年,AI PC出貨量將達到2.05億台,2024年至2028年的復合年增長率將達到驚人的44%。英特爾方面甚至稱,AI PC是20年一遇的PC產業重大革新。

隨著AI PC成為趨勢,儲存行業也迎來巨大機遇。峰會上,英特爾中國區技術部總經理高宇表示,大語言模型是一個典型的記憶體受限場景,因此對記憶體速度和記憶體容量非常敏感。「未來的AI PC入門級或標配一定是32GB內,當前16GB記憶體一定會被淘汰,而明年64GB記憶體的PC將開始出貨,速度更快容量更高。此外,由於模型體量巨大,若同時跑多個模型,需要調動的資源龐大,這對固態硬碟的效能和容量要求非常高。」

盡管去年整機需求下滑使得消費類固態硬碟需求下滑,但是高容量固態硬碟的套用顯著提升,1TGB PCIe 4.0(PCIe 4.0是一種高速電腦總線和通訊介面標準)已基本是PC市場的主流配置。CFM快閃記憶體市場指出,在PC DRAM方面,由於更輕薄、長續航以及LPCAMM(低功耗壓縮附加記憶體模組)新形態產品在PC上的套用發展,預計LPDDR,尤其是LPDDR 5/X將迎來迅速發展。隨著新處理器平台的匯入,DDR5在2024年也將加大在PC上的套用。

大為創芯等上遊供應鏈已經開始受益。「公司在AI PC方面的訂單已經有所增加,其中手持式平板/手機的LPDDR 4增加較多,現在DRAM市場主流將從DDR 4進入DDR 5,接下來公司也會推出LPDDR 5、DDR 5顆粒/DDR 5記憶體條。即便今年AI PC的總量不是太大,但這塊業務未來一定會蓬勃發展,我們非常看好這個領域。」徐誌文說道。在他看來,當前大為創芯的儲存業務發展,受品牌知名度的影響較大。

圖片來源:視覺中國

儲存巨頭尋求新增長點

以手機、PC為代表的消費電子市場需求回暖,還不足以支撐儲存巨頭業績快速增長,AI帶來的市場增量想象空間巨大。目前,主流AI訓練芯片為了提升頻寬以便更好地發揮算力,都采用了HBM與算力芯片進行合封,因此AI伺服器端成長性明顯。

美光科技的測算顯示,每台AI伺服器的DRAM需求和NAND需求是普通伺服器的8倍和3倍。此外,從ChatGPT到文生影片模型Sora,以及各公司自建的AI大模型,都需要用到AI伺服器。

當前,伺服器記憶體市場上占主要份額的仍然是三星、SK海力士、美光科技等國際原廠,並且它們在HBM上的擴產也是史無前例。公開資料顯示,HBM具備高頻寬、高容量、低延時和低功耗的優勢,目前已逐步成為在AI伺服器中與GPU搭載的標配,並被視為「最適用於AI訓練、推理的儲存芯片」。事實上,輝達推出的多款用於AI訓練的芯片V100、A100、p00等,都采用了HBM作為視訊記憶體。其中,A100和p00芯片搭載了高達80GB的HBM2e和HBM3視訊記憶體,最新的p00芯片搭載了速率更快、容量更高的HBM3e。

HBM被儲存大廠視為未來業績回升的主要推動力。廠商方面,三星電子從2023年四季度開始擴大HBM3的供應。三星官方還曾透露,公司計劃在今年第四季度之前,將HBM的最高產量提高到每月15萬至17萬件,以此來爭奪2024年的HBM市場。此前三星電子斥資105億韓元收購了三星顯示的一些工廠和器材,以擴大HBM產能,同時還計劃投資7000億至1萬億韓元新建封裝線。

另一南韓記憶體芯片巨頭海力士則在財報中表示,計劃在2024年增加資本支出,並將生產重心放在HBM等高端儲存產品上,HBM的產能對比去年將增加一倍以上。

雖然美光科技在全球HBM市場的份額占比較低,但公司預計整個2024財年中,HBM產品將帶來「數億美元」的收入。美光科技總裁兼行政總裁還表示,公司2024年的HBM已經售罄,2025年的大部份供應也已獲得分配。

TrendForce集邦咨詢資深研究副總吳雅婷預估,截至2024年底,整體DRAM產業規劃生產HBM TSV(TSV是一項實作芯片內部互聯的技術)的產能,占DRAM總產能的約14%。預估2023年,HBM產值占比在DRAM整體產業中占比約8.4%,至2024年底將擴大至20.1%。

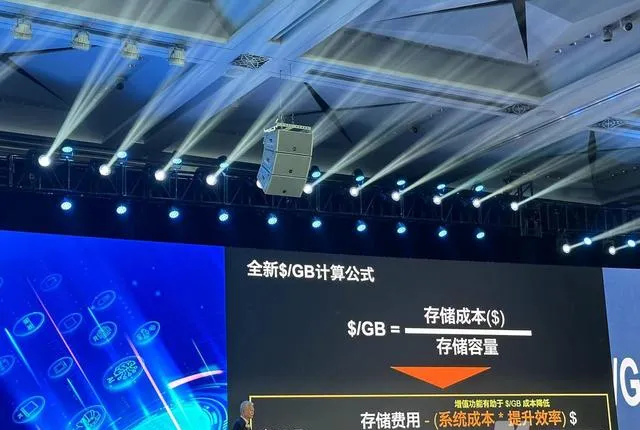

不過,在群聯電子執行長潘健成看來,HBM作為記憶體方案對於多數企業和個人而言十分昂貴,雖然AI模型訓練具備廣闊的市場空間,但市場規模的擴大迫切需要更具性價比的解決方案。

對此,慧榮科技CAS(終端與車用儲存)業務群資深副總段喜亭也表示認可。「AI從雲端計算逐漸往邊緣運動非常重要,尤其是訓練加上推理都在雲端做。但以後會逐漸變成訓練在雲端做,而推理逐漸往邊緣或者終端移動,這樣可以降低傳輸上的需求,甚至把推理移動到邊緣之後它可以加入個人的興趣,以及加強個人私密等等。但把AI帶到邊緣有一個很重要的壁壘,就是昂貴的HBM給所有邊緣計算帶來了非常大的成本壓力。」

降低成本是AI普及過程中的重大挑戰。段喜亭給出建議稱,首先LLM(大型語言模型)必須微型化、輕量化,再加上必須借助固態硬碟低價格、低成本的優勢,來讓整體成本往下降,這樣才有機會把AI普及到不只是高階手機和車,而是往中端來擴散。

談及HBM業務,王景陽坦言,江波龍目前並不涉及,但他認為AI的到來會催生出很多新的機會。「首先,AI需要更高容量的儲存;其次,很多細分的行業頭部客戶開始密集溝通一些客製性需求,而不是像以前一樣只要標準化的產品。另外,AI套用還會使得一些周邊器件升級。」

但他強調,產業發展需要周期。「從概念變成產品,是需要時間的,如果我們做出一些高端的儲存產品,當然毛利會很好,但客戶能不能接受、能不能大規模上市、能不能配合它的套用、主芯片平台支不支持,還存在一系列需要考慮的問題。」王景陽認為。

展望2024年的發展,王景陽稱:「今年公司持續會做兩件事。首先,持續打造產品和技術,紮實經營,並透過自身的經營布局,努力實作正向業績;其次,要為未來提供核心競爭力,有些人覺得我們的投入短期不一定見效,或者跟市場的熱門不匹配,這是因為我們有中長期的布局,會按照自己的節奏持續推進。」

每日經濟新聞