【文/观察者网 唐晓甫 编辑/陶立烽】在国家队增持、证监会公安部出手后,沪指终于在今天(6日)终于结束「六连阴」,截止早盘收盘,沪指微涨0.82%,而深成指和创业板分别大涨3.13%和3.38%。

而对于此前A股市场的下跌,很多投资者试图从技术层面寻找原因,比如近期被市场高度关注的转融通,就被很多人视为A股下跌的元凶。因为有市场传言表示,基金公司将持有的ETF基金借给证券公司,证券公司通过融券操作,将大量ETF借给机构投资者做空市场,由此导致市场大跌。

不过,证监会在昨日(5日)也表示,今年以来股票质押违约强平金额合计为2740.32万元,占市场成交额的比重很小。同时文中强调截至2月2日,两市股票质押市值占总市值的比重由2018年高峰时的10.51%降为3.38%,质押融资余额由2.69万亿元降为1.59万亿元,上市公司第一大股东质押比例超过80%的数量由702家降为227家。质押规模较去年年末还有所下降。补充质押公告数量增加不必然导致强制平仓增加,并正在引导券商等机构增加平仓线弹性。

此外,近期雪球产品也成为关注的焦点。因为雪球在接近敲入价的过程中,做市商会提前持有超过名义市值的期指多头,而指数跌破敲入区间,需要将超过名义本金的多头平仓,从而对期指形成抛压,进而影响到A股。

药明康德融券暴增,股民买基金还能做空自己?

周末,基金可以转融通一事成为千万股民关注焦点。起因是媒体发现,药明康德大跌背后不仅是外资减持,还有券商利用基金购买的股票借出进行转融通操作。

自1月26日以来,药明康德一路下跌,最大回撤幅度达到40%。尽管此前抛出了10亿元A股回购计划,但是市场并没有表现出对此的认可。

从消息面看,药明康德下跌的主要原因是美国一项2024年1月25日提交给美国众议院的【生物安全法案】草案版本种表示将限制联邦资助的医疗服务提供者使用外国对手生物技术公司,包括华大基因集团及其子公司华大智造和Complete Genomics,以及药明康德。

对此公司在1月29日和2月4日晚公告中都坚持表示,该公司在过去没有、现在和未来都不会对任何国家构成国家安全风险;董事会确认,公司的生产经营活动一切正常,日常运营没有重大变化。

但是市场注意到,近期除实际控制人及其关联方减持外,公司外资减持量和转融券也有明显变化,并有大笔融券卖出。

对比公司三季报中前十大股东持股数与最新持股情况,药明康德多个大股东持股数量发生变动,其中香港中央结算(代理人)有限公司和Summer Bloom Investments (I) Pte. Ltd减持最多,减持规模超过千万股(包括A股、H股)。

药明康德2024年2月1日是大股东情况 图片来源:东方财富网

此前根据此前药明康德披露,股东Summer Bloom Investments (I) Pte. Ltd在2023年11月29日减持计划时间过半,期间已减持0.47%的股份,套现约12.44亿元。

这并不是该公司第一次大规模减持药明康德套现。2021年8月17日至25日,短短8天时间,它就通过集中竞价交易减持,套现约19.45亿元。

转融券方面,在1月26日之前,药明康德转融券融出市值处于低位,但是在1月29日全面暂停限售股出借当日,转融通数据迅速增加,当日融出市值达到3736万元,次日融出达到1742万元。

药明康德转融券情况 图片来源:东方财富网

融券方面,1月26日以来药明康德融出持续出于高位,1月26日,融券量达到前个交易日的近9倍,达到99.93万股,并持续维持高量。在2月2日卖出量再次超过50万股。

药明康德两融情况 图片来源:东方财富网

对此,不少投资者质疑,为何做空方能在短期内获得如此大笔融券的券源。在我国,券商需要持有股票才能进行融券业务。进一步翻看相关资料可知,华宝中证医疗ETF曾被曝出在去年四季度通过转融通出借了部分药明康德股票。此外还有多只基金产品出借药明康德股份,疑似被用于转融通业务,为融券做空提供了便利。

通过查阅证监会相关文件可知,在2019年6月,证监会就发布了【公开募集证券投资基金参与转融通证券出借业务指引(试行)】,三大类基金可以参与转融通证券出借业务:一是处于封闭期的股票型基金和偏股混合型基金;二是开放式股票指数基金及相关联接基金;三是战略配售基金。

其中第六条和第七条规定,封闭期的基金出借证券资产不得超过基金规模的50%;开放式股票指数基金及相关联接基金出借证券资产不得超过基金资产规模的30%。

根据Wind数据显示,截至去年底,有335只公募基金披露了参与转融通证券出借业务数据,合计出借业务市值达到798.12亿元,出借证券资产占基金规模(1.5万亿元)的比值为5.33%。

根据相关记录,业绩较好的「白马股」股价短期下杀,并且与融资融券资金出现联动,早有先例可循。【证券时报】报道显示,2021年第二季度,包括美年健康、顺丰控股、中国中免、恒瑞医药等在内的白马股相继出现重挫、跌停甚至闪崩就与融资融券业务变化相关。

不少基民质疑,我买基金居然能做空我自己?

近期,证监会正在进一步收紧融券和转融通相关规定。在一月底,证监会宣布,为进一步加强融券业务监管,1月29日起全面暂停限售股出借,坚决打击借融券之名行绕道减持、套现之实的违法违规行为,坚决贯彻以投资者为本的监管理念。同时证监会还宣布,自3月18日起,将转融券市场化约定申报由实时可用调整为次日可用,对融券效率进行限制。未来证监会是否会进一步加强对相关操作监管值得关注。

雪球亏损频现,质押盘会出现平仓风暴

相比于融券业务,近一个月以来,雪球产品的连续大规模亏损敲入和强制平仓引发了巨大关注,同时市场对于质押盘是否会大规模平仓的关注进一步提高。

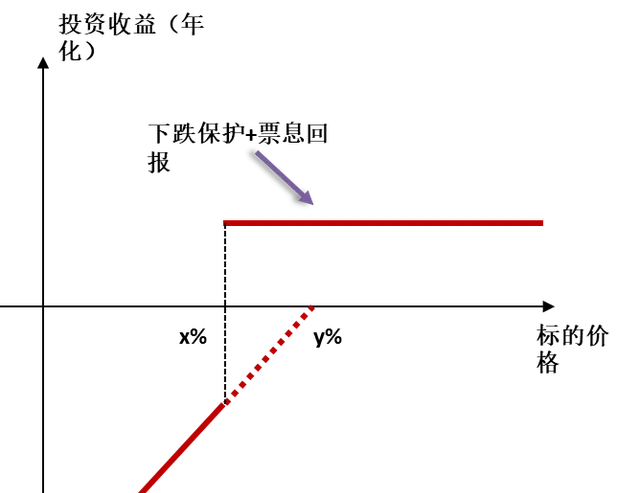

雪球产品通常是指雪球期权或内嵌雪球期权的理财产品,其本质是投资者卖出带触发条件的看跌期权、并获取票息作为期权费。在一定条件下,投资者可获得约定的票息,但在特定市场风险下投资者也可能承担与挂钩标的跌幅同比例的亏损风险。

目前市场上最常见的雪球产品挂钩标的为中证500指数,雪球产品期限在12-24个月,常见雪球产品投资额度一般在100万以上。

雪球产品收益图 图片来源:浙商证券公众号

根据行情不同,雪球产品一般会在投资周期内出现四种情况。总的来说,对于雪球产品来说,只要挂钩标的价格不发生大幅下跌(导致产品触发敲入事件),则产品持有期越长、绝对收益越高。投资过程如同滚雪球,只要不遇到大的坑洼,雪球会越滚越大,因此得名「雪球」。

但是由于国内股市出现连续单边下跌行情,而当前券商发行的雪球结构对应的敲入价格一般为期初价格的85%至70%,于是在1月19日、1月22日、1月31日发生了三波集中敲入亏损。同时部分雪球产品带有一定比例杠杆,所以关于雪球爆仓新闻频出。

虽然雪球近期引人注意,但是信达证券金工团队分析显示,从体量来看,雪球存量总规模2000亿元左右,可以撬动的股指期货名义本金最高为3200亿元左右,而目前IC与IM股指期货总持仓额接近6000亿元,A股市场的总市值在75万亿元,雪球自身通过股指期货市场传导至现货市场的影响几乎可以忽略。

但是对于A股来说,未来最大的考验来自质押盘的强制平仓压力。

所谓质押股是指包括公司高管在内的股东通过将自持股票抵押给券商进行融资。当一只股票价格下跌到约定平仓线的时候,在不能补充质押的前提下,券商会代替抵押方进行股票强制卖出股票来偿还债务。大规模平仓可能会导致实控人、大股东被动出卖股票,从而加大股票市场波动。

同时由于部分公司在上市后不久就通过质押、转融通等方式强行套现离场等恶意做空事件,所以此轮下跌是否会出现大规模强制平仓对投资者继续投资信心和股市后续发展有具有巨大的风向标含义。

对于市场的关心,2月5日,证监会在回答记者问时,重点提到了今年以来股票质押违约强平金额合计为2740.32万元,占市场成交额的比重很小,无疑明示我国现在质押盘风险可控。

受此影响,5日午后A股快速反弹,沪指重新站上2700点,深指也短暂回升至8000点以上。

两融下降明显,央妈出手能否呵护脆弱流动性

大盘跌跌不休,但是似乎市场尚未就A股底部达成共识,并且在资金面表现出了流动性相对偏紧的状态。

根据公开数据截至2月2日,两融余额连续6个交易日减少,降至15236.41亿元,较上一交易日减少309.45亿元;其中融资余额14599.35亿元,较上一日减少291.36亿元,两融差值缩小至13962亿元。

A股两融余额情况 图片来源:东方财富

相比于主要做空的融券业务,我国两融业务种占绝对主导的业务是通过融资融券账户向证券公司借入资金,或者向配资公司借入资金买入股票的融资业务。

由于融资和融券业务都有一定成本,同时两融余额增长可以为市场的活跃度提供了支撑,也意味着投资者对市场的热情高涨。一般来说两融余额被视作市场流动性的重要标志之一。

根据国联证券包承超团队报告,12月中旬以来,央行回笼资金背景下,宏观流动性趋紧。雪球产品连续敲入、两融余额大幅下降等多重流动性事件加剧了流动性负反馈。市场局部出现流动性问题。

对于现阶段流动新偏紧的情况,央行近期正在公开市场通过逆回购向市场释放流动性。根据公告,2月5日起金融机构准备金率下调0.5个百分点,这将向市场释放出长期流动性1万亿元。1月22日以来,央行逆回购操作规模始终保持在千亿元级别。1月22日至1月29日,央行通过逆回购累计投放资金24770亿元,对冲到期量后实现净投放7880亿元。2024年1月29日-2月2日,央行公开市场开展逆回购操作投放17470亿元,逆回购到期19770亿元,总计实现净回笼2300亿元。5日,人民银行以利率招标方式开展了1000亿元14天期逆回购操作。

对于后市流动性发展,国泰君安证券固收分析师胡建文指出,预计财政、信贷、汇率等方面,对春节流动性负面影响较弱。财政方面,整体对今年以来银行间流动性偏利多,尤其是去年底财政投放和增发国债对应项目资金的拨付,同时政府债券发行高峰未到,增值税纳税截止日落在春节假期后。信贷方面,今年一季度信贷总量难超去年同期的高基数;汇率方面,近期美元指数对人民币压制边际明显减弱。

胡建文认为,理论上春节后的第一个工作日(2月18日)是MLF操作日,但如果在春节假期前提前续做MLF、2月18日MLF正常到期,从数量角度能对冲春节前取现、春节后回笼,提高市场流动性,从价格角度能提高利率工具的有效性。