4月25日,有家頭部企業與TCL中環在同一天釋出年報和一季報。當被問及矽料排產時,這家企業表示:「矽片是自供還是外采,現在是有彈性的,當別人虧錢都願意賣給我們的時候,肯定是外采更劃算。」

這家企業無心中道出了矽片環節嚴苛的現實——產能龐大、庫存高企的矽片企業,現在實在太難了。

矽片的難傳導到一體化企業,就是自建矽片產能有多大,這一輪洗牌就有多受傷。矽片的難傳導到矽料,就是少為了去化少拿貨不拿貨,最近幾周矽料現貨價格直接幹崩掉了,無論N料、P料還是顆粒料。

但是,TCL中環的故事,遠不止於此。

01神話已破,此前單季度連續盈利12年!

準確說,TCL中環的2023年報和2024年一季報,沒能趕在2024年4月25日24:00之前完成掛網釋出,而是拖到了後半夜。沒辦法,當下年報季,排隊的企業實在太多。即使如此,光伏群裏仍有一些人堅守到那一刻,就像相聲裏等待第二只鞋子落地的那位失眠老人。

2023年,公司實作營業收入591億元,同比減少11.74%;歸母凈利潤34.16億元,同比減少49.90%。

去年前三個季度,TCL中環歸母凈利為65.8億,結果第四季度一個季度,就虧掉27.72億。這超過了前三個季度中的任何一個季度。另外,今年一季度TCL中環業績下滑頹勢有所緩解,但仍發生8.80億的虧損。也就是說,在過去半年中,TCL中環總共虧掉36.52億。

TCL中環,已經連續12年沒虧過錢了。光伏不易,中環也可以虧,但虧這麽多,讓一些投資者想不通。中環股份在混改成為TCL中環以前,一直是一匹讓投資者們放心的大白馬。

公司上一次發生虧損,還是2012年下半年,但很快就在2013年一季度扭虧為贏。眾所周知,當時美國對中國光伏企業發動「雙反」,無錫尚德、江西賽維和英利三巨頭後來倒下,發生虧損的光伏企業不計其數。現在,光伏行業還遠未到那樣的至暗時刻,晶科、天合、阿特斯等頭部一體化企業都還在賺錢,但TCL中環這個老法師,卻遇到了大麻煩。

公司在年報中解釋,業績下滑是「受光伏產品價格快速下滑、及參股公司股權和金融資產大幅計提的影響」。

我們逐條分析,先說市場環境影響。

去年第三季度至今,包括矽片在內的光伏產品價格的確下滑嚴重——這是一行業性問題。但如果把首要責任,怪罪到市場頭上,顯然有失公允。

很簡單,在可比的以矽片為主業的公司中,在TCL中環面前只能算一家二流矽片企業的雙良節能,去年第四季度仍然創造了近一個億的歸母凈利,今年一季度,也才發生2.95億的虧損。

2024濟南光伏展上的雙良節能;趕碳號攝

雙良和中環兩家公司,另外一項可比的指標就是毛利潤率和凈利潤率。

2023年,二線矽片企業雙良節能,矽片業務(收入占比74.62)毛利潤率只有8.23%;而一線龍頭大廠TCL中環,矽片業務(收入占比74.04%)毛利潤率,高達21.79%!

但是,雙良節能在2023年竟然以如此之低的毛利率,實作了15.02億的凈利潤,全年凈利潤率為6.48%。毛利率比雙良節能高出一倍半還多的TCL中環,全年凈利潤率竟然只有區區5.78%,敗給了雙良!

02 利潤減記,也恰恰是35億!

2024濟南光伏展上的TCL中環;趕碳號攝

當然,業績虧損的矽片企業也還有,比如京運通,比如弘元綠能。但是,作為龍一的TCL中環,和這些二三線企業比,好意思嗎?

TCL中環的問題究竟出在哪裏,只能到「參股公司股權和金融資產大幅計提」中去尋找原因了。公司隨年報、季度一起釋出的,還有一則【關於計提資產減值準備的公告】:

「為真實、公允地反映公司財務狀況及經營成果,對公司截至2023年12月31日 以及2024年3月31日合並會計報表範圍內有關資產計提相應減值準備……對合並報表範圍內各類資產進行了全面清查和減值測試,對截至2023年12月31日以及2024年3月31日存在減值跡象的相關資產計提相應的減值準備。經測試,公司計提2023年度減值合計394,031.95萬元 和計提2024年1季度減值合計60,773.04萬元。」

兩項減值,對公司2023年度和2014年一季度利潤影響如下:

2023年存貨減值影響利潤總額-199,339.16萬元,長期股權投資減值影響利潤總額-101,342.32萬元,合約資產減值損失影響利潤總額-855.70萬元。 2024年1-3月,存貨減值損失影響利潤總額-50,089.71萬元,合約資產減值損失影響利潤總額-125.60萬元。以上合計:35.17億元。

TCL中環要急於給自己的業績「脫水」,看來態度是非常認真的。減記造成的利潤影響,比公司去年全年的凈利潤還多。

這部份計提如果沒有發生,TCL中環去年第四季度就不會虧,還會有2.42億的凈利潤。今年一季度,稍微努努力,估計也有可能打平。不管怎樣,趕碳號多少是有點敬佩TCL中環的這份坦誠和勇氣——一把就計提這麽多,當然這也有可能是被逼的。另外,管理層的股權激勵也許因此而落空了。

來源:TCL 中環新能源科技股份有限公司關於計提資產減值準備的公告

從上表中可以看出,TCL中環去年之前的存貨跌價準備為12.25億。到了2023年底,一年中增加的存貨跌價準備金額,竟然高達29.15億,今年一季度的存貨跌價準備,又增加了6個多億!

以現在的光伏產品價格,TCL中環的存貨跌價減值準備,大機率會轉銷,成為實實在在的虧損。如果想要轉回,那就相當於奢望矽片價格能夠重新回到一年多前。

除此之外,是對於Maxeon長期股權投資的資產減值損失。按說,該筆投資沒有結束,不需要進行資產減記。趕碳號只能理解:可能TCL中環認為,想要Maxeon的股價重新回到過去,可能就像希望矽片價格回到過去一樣難。

Maxeon從2023年5月的38.91美元高點,跌到最近的1.71美元歷史最低點,用了還不到一年時間。按最新的2.09美元股價和最新匯率計算,TCL中環持有的股權價值僅為1.96億元人民幣。此前,趕碳號根據TCL中環歷次公告做過測算,其共在MAXN的股票上投入現金折合人民幣約25.91億元,持有1228.57萬股。以此計算,浮虧約在24億左右。

TCL中環公告表示,該長期股權賬面價值實際為163,619.10萬元,減去公司在 2023年12月29日的收盤價7.17美元計算出來的對應股權價值,需計提長期股權投資減值準備101,342.32 萬元。不過,即使按16億的賬面價值計算,今年到現在,又浮虧了4.5個億。

03 盤存出來的虧空,究竟發生在何時

TCL中環存貨構成;單位:元;來自公司年報

TCL中環年報顯示,截至2023年12月31日,公司存貨為81.64億。

先明確一下TCL中環對於存貨的定義,公司在年報中解釋:

「存貨包括原材料、委托加工材料、庫存商品、在產品、低值易耗品、包裝物和發出商品等,按成本與可變現凈值孰低計量 」。

「 存貨跌價準備,按存貨成本高於其可變現凈值的差額計提。」

TCL中環同時也介紹,「本集團的存貨盤存制度采用永續盤存制」。

這是什麽意思呢?永續盤存制,也稱為「賬面盤存制」,是一種庫存管理方法,它透過設定存貨明細賬,日常發生的存貨增加或減少,都必須根據會計憑證在賬簿中進行連續登記,並隨時在賬面上結算各項存貨的結存數。這種方法最大的優點,就是可以使庫存品的收入、發出和結存情況隨時反映在明細賬中。

這也就是說,TCL中環的存貨,就是截至報告期末的即時賬面價值。

TCL中環財報釋出後,有投資者發言自我安慰,認為這或許是公司調節利潤的一種手段。但是,如果采取永續盤存制,未來矽片價格不反彈,即使想要透過存貨來調節利潤,在實際操作上也很困難。當然,有的公司會用研發、管理和行銷費用等來調節利潤,這是另外一個話題。

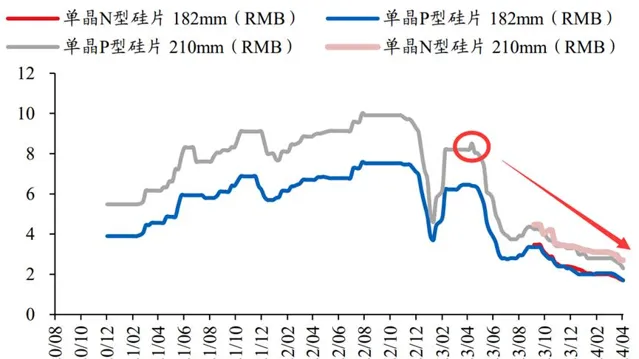

來源:Info Link;單位:人民幣元

過去一年,矽片的跌幅是驚人的。

Info Link數據統計數據顯示,2023年一季度,P型210矽片價格一直維持在8.2元/片,現在P型210矽片的單價,已經跌到了2.1元。

當然,如果以TCL中環超高的組織智商、精準的市場判斷力、以及長期以來對於矽片市場價格的話語權,讓其在矽片的市場高點來囤貨,可能性非常小。

更何況,2023年第二季度矽片價格已經有一輪暴跌,截至去年6月30日,已經跌去一半——P型210每片只要4塊錢。假使TCL中環在去年一、二季度囤了大量的矽料或矽棒,那麽在其半年報、三季報中,應該就已經進行存貨跌價減計了。

所以,趕碳號推斷,TCL中環的30億虧空,大機率是發生下半年,甚至是第四季度。這樣,在去年下半年甚至極端一點在第四季度,公司一把就浮虧了近30個億。這還不夠,今年一季度,又浮虧了6個億!

那麽,光伏老鳥TCL中環,究竟幹了些什麽?

04 過去吃囤矽料的肉,現在挨矽料的揍

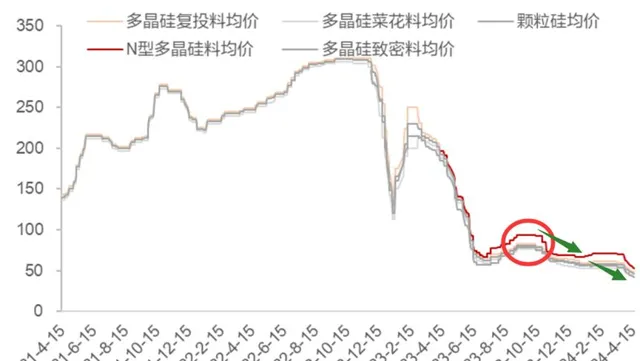

單位:元/千克;來源:SMM

TCL中環的存貨結構顯示,在81.64億存貨中,原材料占到了一多半,高達43.38億元!庫存商品(TCL中環年報定義:光伏矽片包含外銷部份光伏矽棒產品折算)則為27.33億元。這兩塊是大頭。

現在終於明白了,在2023年初,TCL中環原材料的賬面價值為25.83億元,到了2023年底,原材料賬面價值變成了43.38億無。這樣看,對於一家一年銷售五六百億的公司來說,似乎這個變化並不算大,不就是增加了17.55億元的原材料庫存嘛?

賬不能這樣算。

根據Info Link數據,2023年1月5日,多晶矽致密料市場價為19萬元/噸,2023年12月31日為6.5萬元/噸。也就是說,去年年初,TCL中環手上的矽料按當時價格只有13600噸,到了去年年底,這個數據是66700噸!

如果還沒有什麽數學概念,我們不妨用在20222年與TCL中環簽訂過長單供貨協定的大全能源為例。大全2023年總共才生產了19.76萬噸,TCL中環手上的矽料,如果這麽多的話,就相當於大全去年總產量的三分之一。

囤矽料會有什麽樣的下場,看看矽片小企業晶運通的業績就知道了。小企業願意賭,光伏老鳥TCL中環也想抄個底,只不過是賭輸了。

上述推測,在TCL中環的現金流量表中得到驗證。2023年,公司購買商品等現金支出分別為:一季度28.88億,二季度31.94億,三季度34.16億,第四季度達到56.08億!

從矽料價格走勢可以看到,去年四季度,矽料恰恰迎來了一小輪反彈,TCL中環或許正在那時精準入坑。

果真如此的話,趕碳號實在有些不能理解。整個光伏行業在進入去年第四季度後,產能過剩、主材價格全線下降態勢已然非常明顯。TCL中環為什麽會被矽料反彈的假象忽悠了呢?

這要說回到擁矽為王的2022年,TCL中環應該是嘗到過囤矽料的甜頭的。當年TCL中環購買商品等支付的現金分別為:一季度18.29億,二季度45.44億,三季度46.08億,到了第四季度為68.99億。2022年12月,矽料有一輪斷崖式跳水之後的迅速反彈。在投資者社群中,有人認為,TCL中環正是在那一輪急跌進抄到了底。

後 記

趕碳號初入行時,對中環充滿著敬意。因為這是一家偉大的公司,至少曾經偉大——流淌著工程師的文化和血液,持續透過技術創新證明自己並推動行業發展,以連續十幾年的高成長報酬信賴他的投資者們。但是,越是如此,對其才越會充滿期待甚至是苛責。

光伏行業誕生至今,每一輪周期更叠,矽料幾乎都會成為主材產業鏈的瓶頸。在擁矽為王時代,矽料企業更是讓下遊企業吃盡苦頭——哪怕TCL中環在內,也要以數百億的長協大單,向矽料企業納上「投名狀」。

但是,當下這一輪的過剩卻是全產業鏈過剩,當然也包括了矽料。說實話,矽料產能何時能夠出清,恐怕矽料企業自己都不一定能說清楚——趕碳號拍腦袋的觀點,至少要等到行業中一半產能的企業虧現金流虧不動了吧?至少要等到和企業一起下場、一起下註的地方政府、投資人忍痛割肉離場吧?

由此看來,這一輪光伏淘汰賽,新玩家可能會敗在沒有經驗,但老玩家可能就敗在太有經驗——以至掉進經驗主義的泥潭。

經驗主義害死人,如果把過去的運氣當成經驗,更加會害死人。就在擁抱N型技術路線這事上,TCL中環其實是有前車之鑒的。

記得兩年多前,TCL中環公開表示,公司的G12技術可拉5公尺多長,領先同行18個月以上。後來,趕碳號聽到的更多是工業4.0,再後來聽到的是公司有柔性制造能力,擁有800種矽片,後來發展到1200種,再後來是1800種。再後來,以上這些就都不提了。

但這些名詞,在江湖上仍然都還有它們的傳說,有時會成為被TCL中環深度套牢的投資者們自嘲時的「梗」。在更多時候,這些傳說,會成為不講武德的基粉們——他們中間不少人同樣被隆基綠能深度套牢,拿來與環粉們打口水仗時的飛刀。

在這裏,真心希望TCL中環重拾初心,回歸制造業本質,兢兢業業研發,勤勤懇懇幹活,老老實實賺錢。

END